Инфляция касается каждого из нас. Это мы видим на примере цен в магазинах, куда ходим за продуктами

Помните те времена, когда можно было прожить на 1000 рублей? Хотя бы несколько недель. Теперь это практически невозможно. Один поход в магазин обойдется в такую сумму, а может даже и больше. На регулярной основе мы видим, как продукты и другие товары становятся все дороже и дороже, а зарплаты в такой же пропорции не растут. В этом материале наши коллеги из 72.RU рассказывают, что такое инфляция, почему наши деньги обесцениваются, кто от этого выигрывает, а кто проигрывает, как сохранить свои сбережения и почему дешевеющие товары — это не всегда хорошо.

Что такое инфляция?

У этого термина есть несколько определений. Для начала посмотрим, какое из них дают в Центральном банке и почему к нему есть вопросы со стороны экспертов.

— Инфляция — это устойчивое повышение общего уровня цен на товары и услуги в экономике. Обратный процесс — снижение общего уровня цен — называют дефляцией — объясняют в Центробанке.

В этом видео экономисты рассказывают про инфляцию

Константин Селянин, кандидат экономически наук, в беседе с корреспондентом 72.RU с сомнением относится к такому определению и видит в нем манипуляцию.

— Это определение лукавое. «Устойчивое повышение» — это, как отрицательный рост, такой же эвфемизм. Обыватель слышит, что это что-то нормальное — раз устойчивое. «Повышение» — это вообще хорошо. «Общего уровня цен» — со всеми происходит. И тут еще зачем-то обратный процесс. Что может быть наоборот. Это определение верно. С ним содержательно поспорить невозможно. Но я привожу пример, как эквилибристика, принятая сейчас в России, искажает восприятие этого термина, — рассуждает экономист.

Селянин дает такое определение инфляции — падение покупательной способности денег, за их то же самое количество можно приобрести меньше товаров.

— Инфляция — это то, когда в вашем именинном пироге вы обнаруживаете, что не хватает десятой доли. Вроде бы, 10% немного, но неприятно. Или раньше вы покупали на Новый год две баночки красной икры, а сейчас можете только одну, — приводит примеры собеседник.

Каковы причины инфляции?

Селянин выделяет несколько причин инфляции, которые соотносится к российским реалиям.

Самое значимое для России — рост государственных расходов, для финансирования которых государство прибегает к денежной эмиссии.

Чрезмерное расширение денежной массы за счет массового кредитования.

Монополия. На российском рынке нефтепродуктов, например, действует олигополия — его контролирует небольшое число компаний.

Сокращение реального объема производства. Денег остается столько же, а товаров меньше. Если говорить о России, то это связано с высокой долей импорта, который в некоторых секторах нечем заменить.

Увеличение налогов, акцизов.

Для России, как страны во многом зависящем от импорта, одним из основных драйверов инфляции является курс национальной валюты. Ослабел рубль — уменьшилась покупательная способность.

Какая бывает инфляция?

Ползучая/умеренная 4-6%.

Галлопирующая инфляция — от 10 до 50%.

Гиперинфляция — от 50% и выше.

Отдельно упомянем стагфляцию — это одновременно сокращение производства и потребления и рост цен.

Есть еще шринкфляция — сокращение объема, веса или количества товара, но цена при этом не меняется либо повышается незначительно.

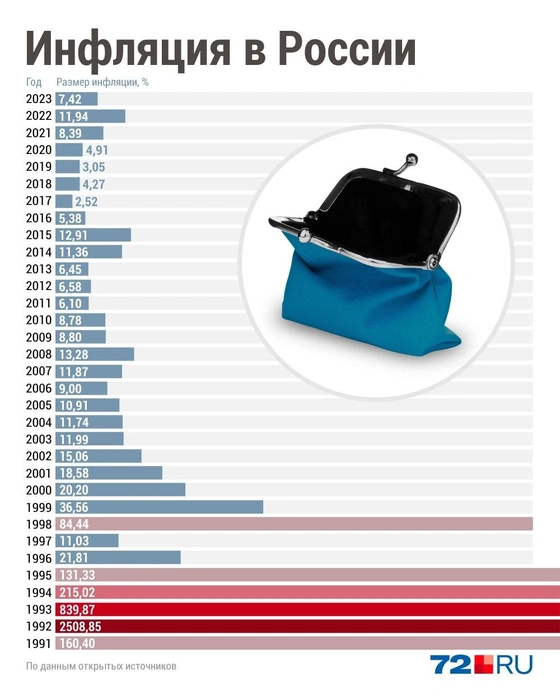

Статистика инфляции в России с 1991 года

Как считается инфляция?

Каждый человек потребляет разные наборы товаров и услуг. Поэтому инфляция у нас всех разная. Универсального способа ее подсчета нет. Росстат использует индекс потребительских цен (ИПЦ). Это статистический показатель, показывающий изменение стоимости набора определенных товаров и услуг — всего Росстат отслеживает цены на более чем 775 тысяч позиций.

Экономисты объясняют, что проблема возникает не в методике подсчета, а в доверии к данным. Потому что ими можно манипулировать и подводить расчеты под определенные показатели — есть простор для волюнтаризма.

Деньги в России с каждым годом обесцениваются. Теперь 5000 рублей можно купить меньше товаров, чем несколькими годами ранее

И правда, если посмотреть на официальные данные и на собственные ощущения, кажется, что инфляция явно выше, чем отмечает в Росстате. Там объясняют, что их отслеживаемая корзина учитывает многие виды товаров и услуг — одни могут подорожать, а другие подешеветь.

— Семья в первую очередь отмечает повышение цены на тот товар, который они привыкли покупать. Этот товар может и не входить в список отслеживаемых Росстатом, а может быть частью «ценовой котировки», в которой два товара подешевели, один подорожал, а один остался без изменений, — пишут в Росстате.

В качестве примера приводят сезонное подорожание фруктов и овощей и ряд товаров и услуг, которые за этот период подешевели — одежда или мебель. При этом доля последних в расходах домохозяйств не велика. Поэтому в Росстате учитывается не только средняя цена товара, но и вес этого товара в потребительской корзине.

— Это комплексное наблюдение и достаточно сложный расчет, который позволяет увидеть не только общую динамику, но при этом дает возможность наблюдать за изменением цен конкретных продуктов, — добавляют там.

Есть другие методы расчета инфляции. Одну из таких выполняет исследовательских холдинг «Ромир». Они показывают реальные изменения общего уровня цен на товары повседневного спроса (FMCG) за определенный период. В «Ромире» опираются на данные 40 000 россиян в 240 городах и населенных пунктах. Участники сканируют QR-коды чеков на все купленные товары и услуги. Затем они поступают в единую базу данных. За 100% для расчета индекса взят уровень цен января 2019 года. По данным «Ромира», в июле 2024 года личная инфляция россиян составила 227,5%.

А вы замечаете, как быстро растут цены на продукты?

Если говорить о прошлогодних данных, то, по расчетам «Ромир», инфляция в 2023 году составила 19,3%. В то же Росстата – 7,42%.

Плюсы и минусы инфляции. И почему дефляция не всегда хорошо

Николай Кульбака, экономист, выделяет несколько недостатков инфляции. Во-первых, невыгодно вкладываться в будущее, потому что деньги обесцениваются. Во-вторых, от инфляции страдают люди с фиксированными доходами. Потому что их полностью не компенсируют. Также на уровень инфляции обесцениваются вклады и сбережения. В это время выгоднее брать в долг, чем давать. Потому что в конечном счете заемщик вернет более дешевые деньги.

Дмитрий Бабин, эксперт по фондовому рынку «БКС Мир инвестиций», поясняет, что дефляция не столь негативное явление, однако, если она устойчивая или слишком большая, это стимулирует граждан и бизнес меньше потреблять и больше сберегать, что в итоге замедляет экономический рост или даже приводит к рецессии.

Что происходят с инфляцией в России?

Кульбака в беседе с корреспондентом 72.RU объясняет, что есть инфляция спроса и издержек. Первое — когда меньше становится товаров и они дорожают. Второе — инфляция спроса. Люди стараются больше купить, от этого растет цена. В России, по словам собеседника, два этих процесса происходят одновременно.

— Инфляция издержек идет по двум причинам. Государство увеличивает налоги и различные сборы с бизнеса. Второй момент — из-за нехватки рабочей силы растут зарплаты. Это означает, что для бизнеса становится дороже производить продукцию. Значит, бизнес будет повышать цену. Любое увеличение налогов, неважно на что, неважно, каким образом, всегда приведет к тому, что у вас начнут расти цены на товар. Почему существует инфляция спроса? Потому что государство вкладывает деньги в бюджет, увеличивает спрос в экономике. Он увеличивается не только на военные нужды. Также растут зарплаты. Люди с этими зарплатами выходят на рынок, покупают больше товаров и услуг. Естественно, это тоже приводит к росту спроса, — объясняет он.

В «Совкомбанке» называют одним из главных факторов высокой инфляции в России дефицитный рынок труда

По наблюдениям Михаила Васильева, главного аналитика «Совкомбанка», инфляция в России сейчас повышенная, а в экономике сохраняются факторы, которые удерживают инфляцию высокой.

— Главной причиной повышенной инфляции, на наш взгляд, является структурная трансформация российской экономики в условиях беспрецедентных западных санкций, — говорит он.

По его словам, одним из главных факторов текущей высокой инфляции — дефицитный рынок труда — Росстат сообщал о падении безработицы в июне до исторического минимума в 2,4% после 2,6% в мае.

— Мы не ожидаем улучшений на рынке труда в ближайшие кварталы. Из-за острого дефицита кадров зарплаты растут двузначными темпами, которые опережают производительность труда и несовместимы с целевым уровнем инфляции в 4%. По данным Росстата, зарплаты в мае возобновили рост и составили 17,8% г/г в номинальном выражении и 8,8% г/г в реальном выражении. Быстро растущие доходы граждан поддерживают и потребление, и кредитование на высоком уровне, — продолжает Васильев.

Годовая инфляция на конце августа составляет 9,02%

Также он говорит, что вследствие западных санкций растут издержки российских компаний на экспортно-импортные операции. В последние месяцы — у импортеров на платежи и логистику. Издержки компании перекладывают в цены конечной продукции. Кроме этого, отмечает эксперт, проинфляционными факторами остаются мягкая бюджетная политика, повышенные инфляционные ожидания, значительное число льготных программ кредитования.

Можно ли замедлить инфляцию?

Эпизоды высокой инфляции в мировой экономической истории случались много раз. Проверенным действенным средством, говорит Васильев, является повышение ключевой ставки и ужесточение условий кредитования.

Центральный банк в июле впервые в этом году повысил ключевую ставку с 16% до 18%. При этом инфляция замедляется медленнее, чем прогнозировал ЦБ. По мнению Васильева, Центробанку необходимо дальше повышать ключевую ставку и ужесточать финансовые условия, чтобы охладить спрос, привести его в соответствие с текущими возможностями предложения и замедлить рост цен к целевому уровню 4%.

У Центрального банка есть цель вернуть инфляцию на уровень 4%, поэтому регулятор ужесточает денежно-кредитную политику и повышает ключевую ставку. Пока это не помогает

В «Совкомбанке» считают, что на ближайших заседаниях Банк России повысит ключевую ставку до 20% и сохранит такое показатель примерно на полгода.

Как сохранить свои сбережения?

Дмитрий Бабин, эксперт по фондовому рынку «БКС Мир инвестиций», говорит, что можно покупать облигации, доходность которых привязана к уровню ключевой ставки. Кроме того, отмечает он, на более длительном периоде вложения в акции, особенно дивидендные, опережают инфляцию. Также для долгосрочных консервативных сбережений, по словам эксперта, подходит золото, которое в рублях торгуется на бирже и является более выгодным в плане операционных издержек аналогом металлических счетов в банке.

Хранить под подушкой или в кошельке деньги не советует. Так они могут обесцениться еще сильнее

По словам Васильева, заемщикам стоит быть готовыми к тому, что деньги в экономики останутся дорогими ещё долго, а, вероятно, и ещё подорожают. Поэтому, отмечает он, стоит тщательно планировать свои финансовые возможности.

— Для сберегателей сейчас, на наш взгляд, хорошее время. При официальной инфляции в 9% ставки по депозитам и облигациям сейчас составляют 17-20% и выше. То есть имеется возможность зафиксировать реальные положительные ставки на длительный срок. Мы по-прежнему считаем, что инвесторам лучше придерживаться защитной стратегии и выбирать депозиты, фонды ликвидности и облигации с плавающим купоном. Эти инструменты позволят инвесторам получать 18-21% годовых в рублях и быть готовым к тому, что Банк России может ещё в этом году повысить ключевую ставку, — добавляет Михаил Васильев.

Инфляция — это хорошо или плохо?

Умеренная инфляция, говорит Бабин, обычно сопровождает здоровый экономический рост, поэтому считается не только нормой, но и необходимостью, стимулируя потребителей тратить деньги, а не накапливать.

— В то же время слишком высокая инфляция (более 10% для развивающихся экономик) способна приводить к негативным последствиям в экономике, в том числе к ее замедлению из-за ослабления потребительской и деловой активности, снижения реальных доходов граждан. В результате может произойти худший экономический сценарий — стагфляция, когда повышенная инфляция сопровождается ослаблением экономики. С этим явлением очень трудно бороться, поскольку для стимулирования экономического роста нужно снижать процентные ставки, но это будет разгонять инфляцию и наоборот, — объясняет эксперт.

Кто выигрывает, а кто проигрывает от инфляции?

Дмитрий Бабин отмечает, что в основном повышенная инфляция выгодна ритейлерам. Он аргументирует это тем, что их оборот и прибыль увеличиваются примерно пропорционально росту потребительских цен. Правда, отмечает эксперт, если инфляция слишком высокая и ударяет по покупательной способности, это может привести и к снижению реальных доходов торговых сетей.

— Кроме того, высокие процентные ставки, которые обычно сопровождают повышенную инфляцию, выгодны многим банкам и другим финансовым организациям, зарабатывающим на кредитовании, так как увеличивают их процентный доход, — добавляет он.

Больше всего от инфляции страдают обычные люди — пенсионеры и работники, у которых фиксированный доход

Есть и другие институты, которые выигрывают от инфляции.

— Кто выигрывает от инфляции? Я здесь процитирую Милтона Фридмана, Нобелевского лауреата. Он считал, что инфляция — одна из форм налогообложения, не нуждающаяся в законодательном оформлении. То есть мы выяснили, кто выигрывает от инфляции. Особенно в России. Россия — страна экспортоориентирована, получает доходы в валюте, а обязательства [выполняет] в рублях. Это очень удобно. Особенно с точки зрения инфляции. Если вы получаете доходы в валюте, вы ничего не теряете. А вот обязательства, которые вы платите, у вас становится с инфляцией дешевле, — объясняет Константин Селянин.

Николай Кульбака поясняет, что от инфляции проигрывают небогатые люди.

— В меньшей степени проигрывают люди с высоким уровнем доходов, потому что у них есть возможность это компенсировать путем более квалифицированного вложения денег. Сильнее всего проигрывают люди с фиксированной зарплатой и пенсионеры. Вот всем им, как правило, платят меньше, чем уровень инфляции. Соответственно, падает уровень жизни, — резюмирует собеседник.

Ранее мы рассказывали, что за последние два года власти потратили почти половину российской «кубышки». Мы делали разбор, что такое Фонд национального благосостояния — как он появился, зачем нужен и на что расходуются деньги.

За новостями удобно следить в нашем Telegram-канале! Рассказываем там обо всем, что важного и интересного происходит в Тюмени и области. Подписавшись, вы сможете первыми узнавать эту информацию. Чтобы присоединиться, нажмите сюда.

Кстати, у нас есть еще и канал в Viber. Подписывайтесь на нас, нажав сюда.